车联网愿景及发展阶段清晰。目前处于构建“人-车-路-云”协同架构的快速发展期。依据应用场景和体系架构完善角度来看,我们认为车联网可以分为三个阶段:第一个阶段是主要基于车载信息系统和无线网络,实现车载信息综合服务,例如娱乐、导航定位等场景,产业已经完全成熟,渗透率比较高;第二阶段是随着网络基础设施完善、平台构建、路段基础设施建设,实现C-V2X的车路网云协同服务阶段,实现费用交付、辅助驾驶、车辆管理等功能,目前正处于这个阶段快速发展期;第三阶段是网络构建完成,智慧出行阶段,不止自动驾驶,可实现整体交通高效管理,预计2025年年后开始进入逐步渗透。

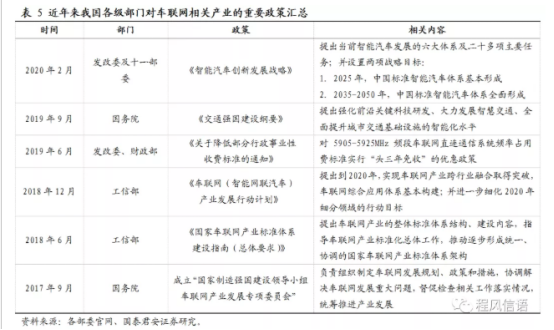

国家政策持续扶持,车联网产业顶层设计逐渐完善。近年来,国家对于智能网联汽车的发展高度重视:在国家层面上成立车联网专项委员会负责规划车联网产业未来发展计划;将智能网联汽车的发展纳入国家战略中;给予相关行业政策优惠。在国家的高度重视下,车联网产业未来的发展目标及行动路径也趋于清晰。

2020年将成为车联网由试点走向规模化的关键时期。2019年,后装C-V2X设备仅在局部示范区内应用;进入2020年,协同创新将成为车联网产业未来发展的重点,2020年2月,发改委连同十一部委联合发布《智能汽车创新发展战略》正式稿,着重强调了融合创新及协同发展对车联网产业的战略指导意义,并将“跨界融合”及“协同推进”确立为未来智能汽车发展的基本原则,同时,支持LTE-V2X的车载终端将实现量产并开始在新车上规模化安装;预计2025年,C-V2X新车搭载率将达到50%。

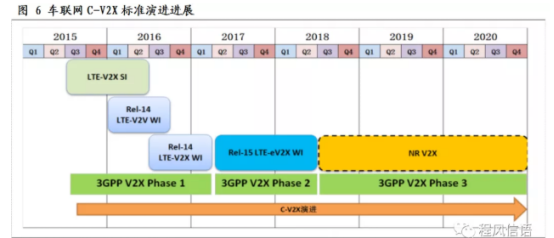

5G网络以及路侧端基础设施规模建设推动车联网升级落地加速。同时,在基础设施建设取得一定发展的同时,C-V2X的标准化工作也即将于2020年完成。目前车联网行业内主要分两大通信技术标准,分别为DSRC和C-V2X。DSRC起步时间较早,已率先完成了标准化工作。而C-V2X的标准化工作于2015年在3GPP(第三代合作伙伴项目)主导下开始,整体规划分为三个阶段:1)2015年至2017年:完成支持LTE-V2X的3GPP R14版本标准。2)2017至2018年:完成支持LTE-V2X增强(LTE-eV2X)的3GPP R15版本标准。3)2018年至2020年:完成支持5G-V2X的3GPP R16+版本标准。

资本和企业推进热度较高。

国内相关企业在近两年纷纷积极布局车联网行业,互联网企业及运营商的布局动作频繁。以百度、腾讯、阿里为首的互联网企业近几年在车联网领域投入较多,布局动作频繁。而三大运营商在5G商用的刺激下,也开始入局车联网行业,2019年下半年动作较为频繁。相比之下,国内的汽车企业的布局还处于初期,未来或有一定投入。

国外汽车企业的布局动作相对积极。以奔驰、奥迪、大众等为首的汽车企业在2019年及近期在智能网联汽车方面投入较多。其中,大众更是在四个月内宣布了三项车联网相关的重大决策。而如Waymo及苹果这样的互联网企业在2019年多集中在测试及专利开发上,对外布局动作相对较少。

感知硬件是整个车联网的基础。摄像头、毫波雷达、激光雷达是目前主要的环境感知传感器,并且可交互。自动驾驶是一个“环境感知、决策规划、控制执行”的过程,多感知硬件设备的应用可以为车辆提供海量周边环境及自身状态的数据,使车辆能给做出正确的决策。

技术演进和成本控制促进感知器持续向上增长。

毫米波雷达已经广泛用于智能汽车。目前,毫米波雷达市场主要由国外美安Autoliv、博世Bosch、大陆Continental和德尔福Delphi四大厂商主导,国内已有部分企业具有一定基础,例如盛路通信和雷科防务分别与国内ICT巨头进行开发测试。

过去,激光雷达价格较为昂贵,以万为单位,成本和技术壁垒较高,使得一些汽车厂商望而却步,Velodyne销量最好的64线激光雷达高达70万元,16线的激光雷达价格也要在8000美元左右。而近日数十家激光雷达公司纷纷涌现,冲击Velodyne等垄断厂商地位,其中Luminar激光雷达厂商接收器仅为3美元,使成本和分辨率、测距范围等问题得到了解决。国内激光雷达头部公司主要是万集科技、中海达、大族激光,已经具有相当强的竞争能力。

全球导航卫星系统实现自动驾驶所需的高精度定位。5G+北斗将是更高精度定位的有效方案。对于定位的连续性是车联网业务安全可靠的必要前提,由于遮挡、光线、天气、成本以及稳定性等因素,单纯采用某一种定位技术并不能满足车联网业务的定位需求;其次,L3级及以上智能汽车需要高精定位功能,例如辅助驾驶中对车的定位精度要求在米级,对于自动驾驶业务,其对定位的精度要求在亚米级甚至厘米级,而这需要多种通信技术进行配合。2020年将是我国5G规模建设元年,未来3年国内5G基站有望超过300万个,届时在5G基站辅助+北斗地基增强系统配合下,北斗三号系统可满足车联网对高精度、高可用性的要求。主要参与者是中兴通讯、华为等。

车规级模组产品丰富,即将进入规模应用。目前,全球主流的车联网通信芯片是高通和华为,除此之外还有Autotalk、恩智浦、大唐、哈曼等。我们可以看出,车联网模组芯片产业链相对比较丰富,国内厂商也突破了之前海外厂商的垄断,所以模组厂商基于芯片发展已经形成了非常多的产品。从标准要求来看,中兴通讯、移远通信、高新兴、日海智能等国内厂商已经发布多款符合汽车安全标准的车规级模组;从制式上来看,4G及LTE-V2X模式的通信模组已经较为成熟,大部分行业参与者的产品已经得到规模应用,在5G模组方面,移远通信和高新兴的相关产品即将于2020年实现商用落地,而其他玩家也已发布了5G模式的通信模组,批量应用未来可期。从功能上看,定位及通信功能兼备,例如移远通信推出全球首款车规级双频高精度卫星及惯性导航融合定位模组。

全球范围内,通信模组行业的主要参与者有Sierra、Telit、Gemalto、U-Blox、移远通信、日海智能、广和通等头部公司,前9大公司已占据全球市场超过90%的市场份额,行业集中度较高。在国内,移远通信、日海智能、广和通为首的头部模组厂商都已经涉猎了车联网领域,形成了集群式竞争力。而根据IMT-2020推进组报告显示,我国将在2020年及2021年开始在新车上搭载C-V2X终端,预计2025年C-V2X终端新车搭载率达到50%,按次推断每年国内车联网模组将有20-50亿市场规模。

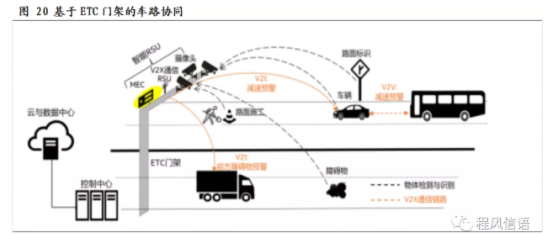

路侧单元(RSU)是部署在路侧的通信网关,具有无线、有线等多种形态,汇集路侧交通设施和道路交通参与者的信息,上传至车联网平台,实现交通参与者的信息互通。车载单元(OBU)安装在车辆上,可实现通信、信息采集等功能,是车载终端的核心单元。近两年来,随着国内ETC的大幅推进,作为ETC体系重要的组成部分,OBU和RSU也实现了快速普及。截至2019年12月,全国29个联网收费省份改造完成488个省界收费站,全国ETC用户累计接近2亿,中国ETC渗透率规模从2018年底的32%倍增到74%。根据调研情况,国内RSU每年需求在3-5万个,市场规模预计30-50亿规模。

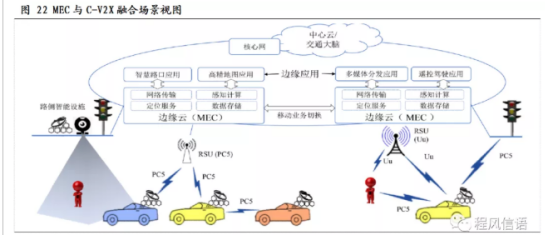

随着入网车辆增多,相关数据传送量将呈指数性增加,同时很多车联网场景和需求对时延要求很苛刻,所以车联网发展到一定阶段,必然需要边缘计算技术(MEC)的协助。

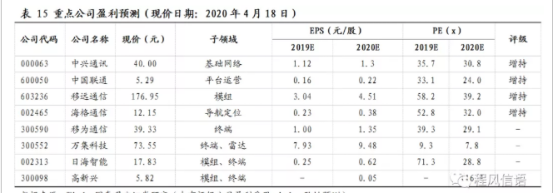

相关标的

选自国泰君安《车联网:赛道加速,百舸争流》-国君通信团队 -2020-4-21

免责声明

中和应泰上海分公司(以下简称“本公司”)具有中国证监会许可的证券投资咨询业务资格,经营证券业务许可证编号 000000028921本报告仅供本公司的客户使用。本公司不会因接收人收到本报告而视其为客户。在任何情况下,本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。

本报告的信息均来源于本公司认为可信的公开资料,但本公司及其研究人员对该等信息的准确性及完整性不作任何保证。本报告中的资料、意见及预测仅反映本公司于发布本报告当日的判断,可能会随时调整。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。本公司不保证本报告所含信息及资料保持在最新状态,对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。

本公司力求报告内容客观、公正,但本报告所载的资料、工具、意见、信息及推测只提供给客户作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,本公司不就报告中的内容对最终操作建议做出任何担保。本报告中所指的投资及服务可能不适合个别客户,不构成客户私人咨询建议。投资者应当充分考虑自身特定状况,并完整理解和使用本报告内容,不应视本报告为做出投资决策的唯一因素。

投资者应注意,在法律许可的情况下,本公司及其本公司的关联机构可能会持有本报告中涉及的公司所发行的证券并进行交易,也可能为这些公司正在提供或争取提供投资银行、财务顾问和金融产品等各种金融服务。

本报告版权归“中和应泰上海分公司”所有。未经事先本公司书面授权,任何机构或个人不得对本报告进行任何形式的发布、复制。任何机构或个人如引用、刊发本报告,需注明出处为“中和应泰研究中心”,且不得对本报告进行有悖原意的删节或修改。

投资顾问声明

本报告署名投资顾问在此声明:我们具有中国证券业协会授予的证券投资咨询执业资格或相当的专业胜任能力,本报告所表

述的任何观点均精准地反映了我们对标的证券和发行人的个人看法,结论不受任何第三方的授意或影响。我们所得报酬的

任何部分无论是在过去、现在及将来均不会与本报告中的具体投资建议或观点有直接或间接联系。

作者

投资顾问 蔡玲玲

执业证书编号:A0150618080003

投资顾问 郑州

执业证书编号:A0150619070002

资料来源:wind,中和应泰研究中心

地址:上海市浦东新区东方路1267弄8号(陆家嘴金融服务广场二期)9层10层

邮编:200127

电话:021-50206163

邮箱:service@integrity.com.cn

风险提示:股市有风险,投资需谨慎。

沪公网安备 31011502019428号 | 客服电话:021-50206163

沪公网安备 31011502019428号 | 客服电话:021-50206163