【食品】当传统消费遇上现代化管理,估值可以在飞一会!

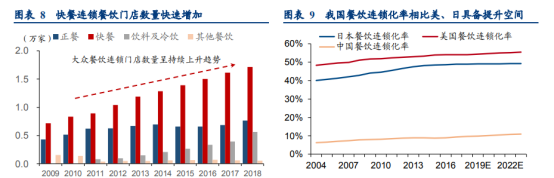

下游餐饮连锁化提速,且连锁化率具备较大提升空间

下游餐饮连锁化提速倒逼上游基础食材标准化、工业化、规模化。目前连锁餐饮的采购模式大致分为四类,单独采购、统一采购、集采分送及供应链方式,个别规模餐饮企业已自建中央厨房和供应链系统,门店单独采购是最为初级的采购方式,存在高采购成本、低品控的问题,而后三者都是集团统一采购,对食材的品质把控更为严格、采购成本也较低,但中央厨房模式下管理成本较高,目前国内自建中央厨房的以龙头连锁餐饮为主。

我们梳理餐饮变革产业趋势中上下游业态发生的变化,如下表所示,主要业态变化表现为:

1)餐饮龙头自建工厂(底料厂/央厨)发展加速:如颐海国际(海底捞),千味央厨(思念旗下)、王家渡(眉州坡),功夫鲜食汇、小龙坎等;

2)食材公司 2B 业务发展加速:如安井、天味、三全、日辰等;

3)食材与餐饮公司互相向产业链上下游延伸有所加速;

4)定制餐调企业大量涌现:如重庆聚慧、信良记等。

其中可以看到与 B 端相关的业态进入发展快车道,如安井、三全等速冻龙头的 B 端业务近年来增长稳健,各类定制餐调公司涌现等,均表现出食材工业化进入快速发展的黄金期。

餐饮连锁化趋势下,食品 2B 业务进入发展黄金窗口。餐饮连锁化加速带来原料规模化采购,半成品化供应的需求,对食材安全性、标准化、稳定性的要求不断提升,很多传统产品步入工业化生产,供应链快速标准化的过程正在不断发生。食品行业众多龙头公司加速拓展 B 端业务,如安井、三全、思念、颐海、天味、日辰等,B 端与 C 端消费对食材企业的要求具备差异,在产品特性、产品性价比、采购及结算周期、服务模式、中间商等方面均有体现,同时餐饮渠道对上游原料要求口味、品质等保持较高稳定性和安全性,渠道粘性较高,易守难攻,因此深耕餐饮的上游企业拥有壁垒,在产品研发、大单品打造、定价策略、渠道铺设等方面均有更强竞争优势。

供应链能力在餐饮产业变革机遇下尤为重要。餐饮企业尤其是中小型餐饮对采购产品的品质、价格更为敏感,因此下游食品企业取胜的核心在于强供应链管理能力带来的规模优势,体现在采购、研发、生产、运营、销售等环节中更高效的反应,更稳定的品质,以及更低的单位原料、制造成本、物流、分销费用。在诸如卤制品门店扩张、速冻食品 B 端渠道扩张过程当中,龙头的供应链管理优势其实是在持续强化。一旦建立起规模竞争优势,竞争壁垒将不断加强,盈利能力也有望得以提升。

在餐饮连锁化提升的产业大趋势下

一方面,复合调味料、预制半成品需求增长:火锅底料:受益火锅餐饮持续增长,行业处于高速增长期,龙头开始发力 B 端市场,因餐饮具备口味稳定及经销商资源壁垒,具备较强产品、渠道及品牌力的公司有望持续受益;速冻食品:受益下游餐饮对预制半成品需求增加,具备规模、供应链优势的龙头有望脱颖而出;

另一方面,长尾品类逐步品牌化:卤制品、中式早点小吃等:龙头具备领先优势,凭借强大的供应链管理能力,支撑规模持续扩张,如绝味、巴比馒头门店数量稳步增长。

相关标的:安井食品、中炬高新、颐海国际、天味食品、绝味食品,积极关注三全食品、广州酒家、日辰股份及后续上市的中饮股份。

选自华创证券《餐饮变革的十年风口:供应链能力筑就强者》

【啤酒】多重迹象印证行业向上趋势,配合愈发强烈的涨价预期,股价快压不住了!

根据光大证券草根调研,部分企业明年一季度出现提价预期。

以青岛啤酒为例:

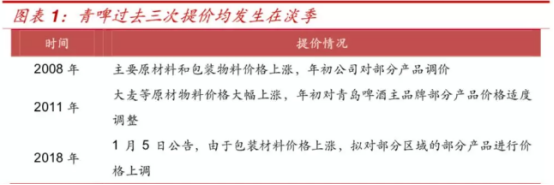

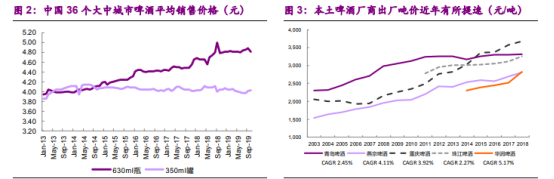

从历史看,公司直接提价通常选择在淡季。由于淡季啤酒消费量较小,便于测试提价效果,避免提价不顺畅导致销量大幅下滑,因此啤酒企业直接提价通常发生在消费淡季。2008、2011、2018年青岛啤酒三次直接提价均发生在年初淡季时点。提价落地前,经销商倾向于囤积部分提价前的低价产品,因此2007和2010年底青岛啤酒预收账款均出现大幅增长。从价格表现看,年初提价后,一二季度公司吨酒价格便开始加速增长。

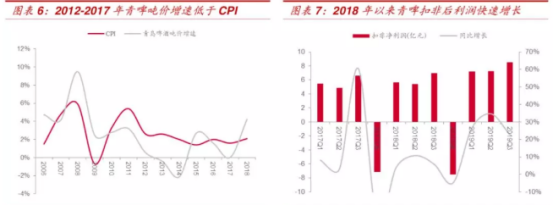

2012-2017年由于行业价格战持续进行,青岛啤酒吨酒价格增长缓慢,复合增速低于同期CPI增长,啤酒企业以抢夺销量和市场份额为主要目标。2018年随着行业从价格战转向结构升级,啤酒企业利润诉求愈发明显,青岛啤酒扣非净利润快速增长。黄董事长上任后提出提价常态化,更频繁的分产品分地区进行价格调整,希望实现小步快跑式的提价。与2008、2011年成本压力导致的一次性的大范围提价相比,常态化提价更多来自于公司对利润的诉求。

2018年1-6月青岛啤酒进行了较大范围和幅度的提价,该次提价的贡献在2019Q3消失,因此2019Q3吨酒价格增速环比2019Q2有所放缓。2019年上半年青岛啤酒继续常态化提价,对山东、华南等地区的经典1903、白啤等产品进行提价,整体力度小于2018年初,但落实了常态化提价的策略。

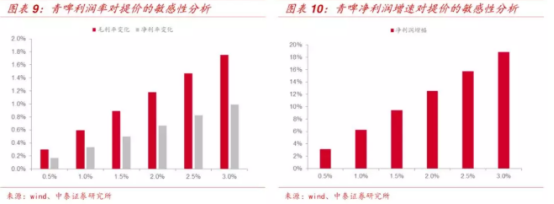

直接提价可增厚利润,同时有望催化股价。假设其他条件不变,我们测算吨价直接提升0.5%、1%、1.5%、2%、2.5%、3.0%可分别带动青岛啤酒毛利率上升0.30、0.60、0.89、1.18、1.47、1.76个pct,带动净利率上升0.17、0.34、0.50、0.67、0.83、0.99个pct,从而增厚净利润3.1%、6.3%、9.4%、12.6%、15.7%、18.8%。从历史股价走势看,在2017及2018年底有提价催化因素时,股价均进入一轮牛市。

除提价预期外,亦有多重有利因素有望延续:

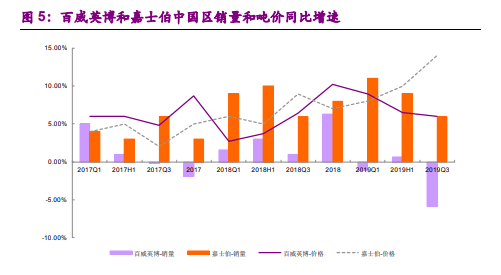

高端化趋势进展顺利。三季报显示主要企业吨价维持中单位数增幅,中高档产品销量增长显著高于企业平均。国际品牌表现亦可佐证。根据测算,润啤、燕京和青啤受益弹性较高。

原材料成本压力有所缓解。啤麦价格近期有所回落,尽管存在反倾销调查等不确定因素,但需求疲弱叠加主产区产量提升令增幅收窄明显。瓦楞纸方面中长期国内需求端及出口压力仍在,叠加行业未来几年新增产能规划,不具备大幅上涨条件。玻瓶依然存在环保带来的供给压力,但各企业加强回收率、提升罐化率等措施将平滑该等成本冲击。

关厂进程持续,有望释放费用率空间。各企业减员增效措施正在落实。华润上半年关厂1家,减员5000人,预计全年将有5-8家工厂关闭;青啤同样提出5年关闭10家工厂规划,于今年完成2家工厂优化。

相关标的:青岛啤酒、重庆啤酒、燕京啤酒、珠江啤酒

选自光大证券《多重利好催化板块行情》

风险提示:股市有风险,投资需谨慎。

沪公网安备 31011502019428号 | 客服电话:021-50206163

沪公网安备 31011502019428号 | 客服电话:021-50206163